-

1. Inleiding

Het internationale advocatenkantoor CMS heeft onlangs de vierde M&A Study gepubliceerd (CMS European M&A Study 2012) (hierna: het onderzoek). In het onderzoek worden contractuele bepalingen in overnamecontracten uit de meeste Europese landen geanalyseerd. Het doel daarbij is om:

de verschillen in het gebruik van dergelijke bepalingen in de diverse landen inzichtelijk te maken;

trends te signaleren in de verdeling van risico’s tussen koper en verkoper en in het gebruik van bepaalde bepalingen;

‘best practices’ in de verschillende jurisdicties te achterhalen, en daarmee de market standard;

de verschillen in het gebruik van deze bepalingen tussen Europa en de Verenigde Staten (VS) in kaart te brengen.

De vierde editie betreft overnamecontracten die in 2011 zijn getekend.

Het doel van dit artikel is inzicht te verschaffen in het gebruik van een aantal specifieke bepalingen in overnamecontracten in de verschillende landen en, waar mogelijk of nuttig, een vergelijking te maken in het gebruik van deze bepalingen tussen Europa en de VS.

Ik zal allereerst de methodiek van het onderzoek bespreken en daarna stilstaan bij een aantal van de contractsbepalingen dat is onderzocht. Daarbij zal ik telkens de bepalingen en het daarmee beoogde doel kort uiteenzetten en de belangrijkste bevindingen van de studie samenvatten. Ik zal tevens, waar mogelijk en zinvol, het verschil met de Amerikaanse praktijk aangeven.

Omdat de meeste begrippen die in overnametransacties worden gehanteerd uit het Engels afkomstig zijn en er vaak een passende Nederlandse term ontbreekt, ontkom ik er niet aan om in deze bijdrage de Engelse termen te hanteren.

-

2. Methodiek

In de periode 2007-2011 zijn meer dan 1.350 overnamecontracten geanalyseerd (waarvan meer dan 300 in 2011). Het betrof koopovereenkomsten waarbij CMS de koper(s) of verkoper(s) heeft geadviseerd in transacties waarbij aandelen en/of activa en passiva zijn verkregen. Transacties tussen gelieerde partijen die deel uitmaken van dezelfde groep in de zin van artikel 2:24 Burgerlijk Wetboek (BW), transacties slechts ter verkrijging van onroerende zaken of transacties waarbij de doelvennootschap aan een effectenbeurs was genoteerd, zijn uitgesloten en maken geen onderdeel uit van het onderzoek.

Elke verwijzing in dit artikel naar transacties betreft een verwijzing naar de transacties die zijn geanalyseerd in het kader van het onderzoek en in de onderzoeken betreffende de jaren 2007-2010.

De jurisdicties waarin de studie is verricht zijn onderverdeeld in zes landengroepen:

Benelux (België en Nederland);

het Verenigd Koninkrijk;

Frankrijk;

Duitstalige landen (Duitsland, Oostenrijk en Zwitserland);

Zuid-Europa (Italië, Portugal en Spanje);

Centraal- en Oost Europa (Bulgarije, Hongarije, Kroatië, Oekraïne, Polen, Roemenië, Rusland, Slowakije en Tsjechië).

Er is ook getracht om een sectoraal onderscheid te maken. Ik zal de uitkomsten daarvan onbesproken laten in dit artikel.

Er is een vergelijking gemaakt tussen de bevindingen van het onderzoek en die van een soortgelijk onderzoek in de VS dat door The American Bar Association is verricht.1xPrivate Target Mergers & Acquistions Deal Points, American Bar Association Survey 2010. De meest in het oog springende verschillen en overeenkomsten zijn in het onderzoek inzichtelijk gemaakt.

Hoewel in de studie nagenoeg alle in een overnamecontract voorkomende bepalingen worden behandeld, zal ik in het kader van dit artikel mij beperken tot de volgende onderwerpen:

koopprijsaanpassingen;

het locked box-mechanisme;

earn-out-bepalingen;

beperking van de aansprakelijkheid van de verkoper met betrekking tot de garanties door middel van het stellen van een maximum aan het bedrag dat voor vergoeding in aanmerking komt (liability cap) en het overeenkomen van een schadebedrag dat ten minste moet zijn geleden alvorens verkoper gehouden is tot vergoeding (basket);

material adverse change- ofwel MAC-bepalingen;

arbitrageclausules.

-

3. Koopprijsaanpassingen

3.1 Inleiding

In de meeste transacties wordt de koopprijs gebaseerd op de waarde van de onderneming op de dag waarop de aandelen of activa/passiva door verkoper aan koper worden geleverd. Deze waarde kan worden afgeleid uit de financiële stukken van de onderneming per diezelfde overdrachtsdatum. Aangezien deze stukken doorgaans nog niet beschikbaar zijn op de overdrachtsdatum, wordt op de overdrachtsdatum dikwijls de geschatte koopprijs betaald onder de afspraak dat deze zal worden aangepast overeenkomstig de in de koopovereenkomst overeengekomen criteria zodra de financiële stukken per overdrachtsdatum beschikbaar zijn.

In het onderzoek is getracht om het gebruik van de bestaande methodes voor koopprijsaanpassingen in kaart te brengen.

3.2 Net debt

In de meeste transacties wordt de waarde van de onderneming op een cash free/debt free-basis bepaald. Dat betekent dat bij het ontbreken van schulden en liquide middelen de ondernemingswaarde (enterprise value) gelijk is aan de aandeelhouderswaarde van de onderneming (equity value), ook wel de koopprijs die koper voor de aandelen zal betalen.2xZie voor een uitgebreide en schematische bespreking van waarderingsmethodieken en de berekening van de equity value vanuit de enterprise value via de equity bridge: A. Grimme, Locked Box, afscheid van koopprijsaanpassingen in M&A-contracten?, Tijdschrift voor de Ondernemingspraktijk 2006, december, p. 20-22 en A. Goedkoop & A. Veken, Bedrijf te koop, Amsterdam: Business Contact 2010, p. 52-77.

Aangezien het doorgaans niet mogelijk of wenselijk is om de schulden en liquide middelen voorafgaand aan de overname af te lossen, respectievelijk uit te keren, blijven deze posities onaangetast, maar wordt de geboden enterprise value gecorrigeerd voor de aanwezige schulden en liquide middelen ten tijde van de overdracht. Omdat in de meeste transacties de exacte omvang van de schulden en liquide middelen op de overdrachtsdatum zich onmogelijk al op het moment van het aangaan van de overeenkomst laat berekenen, wordt het saldo van de schulden minus de liquide middelen (ook wel net debt genoemd) op de overdrachtsdatum geschat op basis van de meest recente financiële informatie die dan beschikbaar is. Indien de geschatte schulden de geschatte liquide middelen overtreffen (wat doorgaans het geval is), wordt de geschatte net debt in mindering gebracht op de door koper op de overdrachtsdatum te betalen koopprijs. In de koopovereenkomst wordt vervolgens bepaald dat bij vaststelling door de partijen van het definitieve bedrag van de net debt per overdrachtsdatum − door middel van vaststelling van de balans en van de doelvennootschap op de overdrachtsdatum (completion accounts) of anderszins − de koopprijs voor de aandelen dienovereenkomstig zal worden aangepast. Dat resulteert dan in een additionele betaling door koper aan verkoper indien de net debt lager blijkt te zijn dan de geschatte net debt, of tot een gedeeltelijke terugbetaling door verkoper aan koper van de koopprijs indien het omgekeerde het geval is. Deze betalingen vormen een aanpassing van de koopprijs.

Partijen hoeven uiteraard niet een schatting te maken van de net debt per overdrachtsdatum. Zij kunnen ervoor kiezen om de gehele aanpassing voor schulden en liquide middelen te doen na vaststelling van de completion accounts. Aangezien het dan om aanzienlijke bedragen kan gaan, geeft men hier zelden de voorkeur aan.

3.3 Werkkapitaal

Een andere, vaak gehanteerde, methode om de koopprijs na de overdrachtsdatum aan te passen, is de aanpassing voor veranderingen in werkkapitaal. Het werkkapitaal is het saldo van de vlottende activa minus de vlottende passiva. Om te voorkomen dat koper onmiddellijk na de overdrachtsdatum geconfronteerd wordt met werkkapitaal dat onvoldoende is om de bedrijfsvoering van de onderneming te continueren, of dat verkoper vlak vóór de overdrachtsdatum de samenstelling van het werkkapitaal manipuleert door bijvoorbeeld geen crediteuren te betalen en debiteuren sneller dan gebruikelijk te innen, komen koper en verkoper overeen dat de onderneming per overdrachtsdatum over een genormaliseerd werkkapitaal moet beschikken. Dat wordt doorgaans gekoppeld aan een bedrag dat in ieder geval aan werkkapitaal aanwezig moet zijn bij de overdracht. Na vaststelling van de completion accounts of een afzonderlijke werkkapitaalberekening per overdrachtsdatum wordt de koopprijs aangepast naargelang er meer of minder werkkapitaal aanwezig was op de overdrachtsdatum dan het bedrag dat partijen zijn overeengekomen.

3.4 Overige koopprijsaanpassingen

Naast of in plaats van een aanpassing voor net debt of werkkapitaal kan men de koopprijs aanpassen voor tal van andere zaken, zoals voor het op de overdrachtsdatum aanwezige eigen vermogen/nettovermogenswaarde, winst, omzet, inventaris enzovoort. De meeste van deze methodes zijn sectorspecifiek.

Indien de overeengekomen koopprijsaanpassing is gebaseerd op de aanwezige voorraden op de overdrachtsdatum, worden deze voorraden soms na telling daarvan op de overdrachtsdatum vastgesteld. Indien dat vóór de overdracht gebeurt en de overdracht op dezelfde dag geschiedt als de ondertekening van de koopovereenkomst, kan de koopprijs nog vóór ondertekening worden aangepast. In dat geval is er geen sprake van een contractuele koopprijsaanpassing in de zin van deze paragraaf.

3.5 Koopprijsaanpassingen in de periode 2008-2010

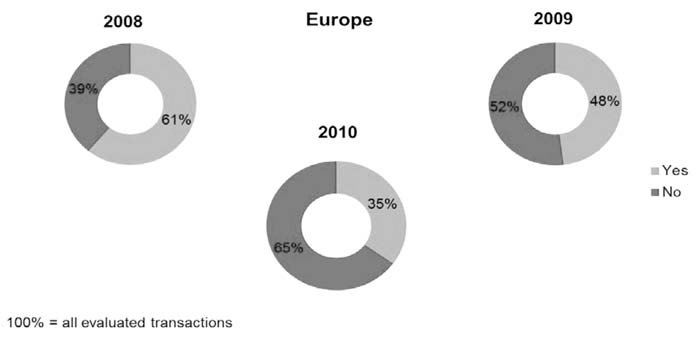

Uit figuur 1 blijkt dat het aantal transacties met een koopprijsaanpassingsmechanisme is afgenomen van 61% in 2008 tot 35% in 2010.

Figuur 1

Figuur 1Het ontbreken van een koopprijsaanpassingsmechanisme in een transactie kan als volgt worden verklaard:

De transactie betrof een distressed asset (een onderneming in financiële problemen) of een verkoper die in financiële moeilijkheden verkeerde. In de periode 2008-2010 zijn relatief veel distressed assets op de markt gekomen. Het zijn doorgaans transacties die onder grote tijdsdruk plaatsvinden, waarbij er geen tijd is voor een uitgebreid due diligence-onderzoek en waarbij er bij de verkoper geen bereidheid is, of waarbij het weinig nut heeft, om na de overdrachtsdatum de koopprijs aan te passen. Van kopers wordt verlangd dat zij extra risico nemen. Dat extra risico werd vaak in de koopprijs verdisconteerd.

Culturele verschillen. In Zuid-Europese landen zijn koopprijsaanpassingen minder populair dan in Noord- en West-Europa.

De toenemende populariteit van de locked box (zie par. 4).

Het onderzoek heeft zich beperkt tot het in kaart brengen van het gebruik van bepaalde bepalingen in de onderzochte landen gedurende de onderzochte periode. Een eenduidige verklaring voor de grote schommelingen in het gebruik van koopprijsaanpassingsmechanismen over de jaren laat zich niet geven. Een verklaring voor de afname van het aantal koopprijsaanpassingsmechanismen sinds 2008 kan worden gezocht in de toename van het aantal transacties die een distressed asset betroffen. Ook de toegenomen populariteit van de locked box heeft tot een afname van het gebruik van koopprijsaanpassingen geleid.

In 54% van de transacties in de periode 2007-2011 waarbij er wel een koopprijsaanpassingsmechanisme is overeengekomen, betrof het een aanpassing voor net debt en/of voor werkkapitaal.

3.6 Koopprijsaanpassingen in 2011 en een vergelijking met de VS

In 2011 werd in 47% van de transacties in Europa een koopprijsaanpassingsmechanisme overeengekomen. In de VS betrof dat maar liefst 82% van de gevallen (zie figuur 2). Het verschil is met name te verklaren door de relatieve onbekendheid in de VS met de locked box.

Figuur 2

Figuur 2Het meest populaire mechanisme voor koopprijsaanpassing in de VS is dat voor het werkkapitaal. In maar liefst 77% van de gevallen waarbij partijen zijn overeengekomen om de koopprijs na overdracht aan te passen, betrof het een aanpassing voor werkkapitaal.

-

4. De locked box

4.1 Inleiding

Het probleem van koopprijsaanpassing na overdracht is dat het in de praktijk vaak tot geschillen leidt. Dergelijke geschillen hebben meestal betrekking op de definitie en/of omvang van schuld, liquide middelen, debiteuren, crediteuren en overige componenten van de berekening van de net debt of het werkkapitaal. Daarbij spelen waarderingsgrondslagen en de wijze waarop deze in de desbetreffende sector worden toegepast een grote rol. Deze geschillen resulteren vaak in procedures die complex van aard zijn en daardoor behoorlijk lang kunnen duren, met als gevolg dat de finale afrekening voor schuld en werkkapitaal, en daarmee vaststelling van de definitieve koopprijs, pas lange tijd na de overdrachtsdatum plaatsvindt.

Ook als partijen het direct eens zijn over alle afzonderlijke posten van de berekening van de net debt en/of het werkkapitaal, neemt de vaststelling van de completion accounts al gauw een paar maanden in beslag. Gedurende deze periode verkeert men dus in onzekerheid over de definitieve koopprijs, met alle gevolgen van dien.

4.2 De locekd box

De hiervoor geschetste nadelen van een aanpassingsmechanisme hebben ertoe geleid dat de praktijk een systeem heeft ontwikkeld waarbij partijen op de overdrachtsdatum definitief met elkaar afrekenen voor de aandelen zonder de mogelijkheid om na overdracht de koopprijs aan te passen. Dit systeem wordt de locked box genoemd.

De hoofdkenmerken van een locked box zijn:3xZie voor een uitgebreide bespreking van de locked box Grimme 2006, p. 22-24 en S. Mol, Top 10 juridische issues bij private equity transacties, Tijdschrift voor Ondernemingsrecht 2010, juni, p. 148-149.

De waarde van de onderneming wordt vastgesteld op basis van de meest recente, betrouwbare cijfers die dan beschikbaar zijn. Per die datum wordt tevens de equity value aan de hand van de dan aanwezige net debt en het dan aanwezige werkkapitaal vastgesteld.

De onderneming wordt met ingang van die datum voor rekening en risico van koper gedreven. De dag waarop deze economische eigendomsovergang plaatsvindt, wordt aangeduid als de effective date. De effective date ligt per definitie vóór ondertekening van de koopovereenkomst.

Koper betaalt de gehele koopprijs op de overdrachtsdatum.

Koper is vanaf de effective date rente verschuldigd over de koopprijs. Dit is het gevolg van het feit dat verkoper vanaf de effective date geen economisch eigenaar meer is, terwijl hij zijn koopprijs pas bij overdracht ontvangt.

Verkoper verplicht zich in de koopovereenkomst om in de periode tussen de effective date en de overdrachtsdatum geen waarde aan de onderneming te onttrekken door middel van (dividend)uitkeringen of het doen van ongebruikelijke betalingen aan zichzelf of aan gelieerde partijen. Het idee hierbij is dat indien er geen waarde aan de onderneming is onttrokken (leakage), koper bereid moet zijn om fluctuaties in de net debt en het werkkapitaal in de periode tussen de effective date en de overdrachtsdatum te accepteren. Het verbod van leakage en restitutie van alle leakage (voor zover die er is geweest) in combinatie met specifieke garanties voor de periode tussen effective date en overdrachtsdatum en het verbod voor verkoper om bepaalde handelingen te verrichten in de periode tussen ondertekening van de koopovereenkomst en overdrachtsdatum dienen koper voldoende bescherming te geven.

Partijen komen overeen dat de koopprijs niet onderhevig is aan aanpassingen.

Dit systeem is in eerste instantie door private equity-partijen omarmd. Het betreft vaak fondsen die onmiddellijk na verkoop van een onderneming de opbrengst aan hun investeerders willen of moeten uitkeren en in sommige gevallen zelfs het fonds direct daarna wensen te liquideren. De stappen die moeten worden doorlopen om de net debt en/of het werkkapitaal per overdrachtsdatum vast te stellen en een eventueel geschil over de hoogte van de net debt of het werkkapitaal beletten hen om dat te doen. Zij moeten dan een bedrag reserveren voor het geval zij een deel van de koopprijs, na vaststelling daarvan, terug moeten betalen.

Een locked box-systeem werkt in beginsel alleen bij een aandelentransactie en niet bij de verkoop van activa en/of passiva. Dat komt omdat financiële stukken van de onderneming die de basis vormen voor de waardering van de onderneming, dan niet voorhanden zijn. Daarbij valt leakage contractueel zeer moeilijk te beperken.

4.3 Toename gebruik locked box

Uit het onderzoek blijkt dat het gebruik van het locked box-systeem in de periode 2009-2011 in alle onderzochte landen is toegenomen, met Frankrijk (van 33% in 2009 naar 48% van de transacties in 2011) en de Duitstalige landen (van 14% in 2009 naar 58% van de transacties in 2011) als uitschieters. De gemiddelde toename in 2011 bedroeg 30% ten opzichte van 2010. In de Benelux is het locked box-mechanisme in 25% van de transacties in 2011 toegepast.

De eenvoud, overzichtelijkheid en de geschetste voordelen van het locked box-systeem hebben ertoe geleid dat het hanteren van het systeem steeds vaker ook door kopers wordt voorgesteld, terwijl het systeem is bedacht om, in beginsel, verkopers ten dienste te zijn.

Figuur 3

Figuur 3 -

5. Earn-out

5.1 Karakteristieken

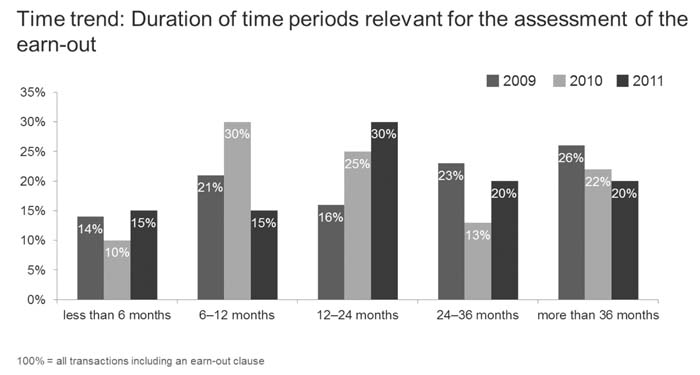

Earn-out is de regeling tussen koper en verkoper waarbij een deel van de koopprijs afhankelijk wordt gemaakt van de prestaties en ontwikkeling van de onderneming na overdracht.4xZie voor nadere bespreking van de earn-out J. Gooijer & S.R. Pancham, Earn-outregelingen en balansgaranties in de vennootschapsbelasting, O&F 2003/56, D.S. Kolkman & M.A. Werther, Earn-out-contracten en balansgaranties: een gegarandeerd resultaat?, O&F 2003/ 57, M.W.E. Evers & G.J.P. Freijser, Aspecten van earn-outs, Tijdschrift voor de ondernemingsrechtpraktijk 2009/8 en A.M. van Hekesen, Earn-outs: smeerolie voor overname deals?, Contracteren 2010/4. Het gaat doorgaans om financiële prestaties waarbij omzet of winstgevendheid (doorgaans EBIT of EBITDA) als maatstaf wordt gebruikt. In sommige sectoren kan ook de toename van het aantal klanten of gesloten contracten of de verkoop van een bepaald product als maatstaf voor de earn-out dienen.

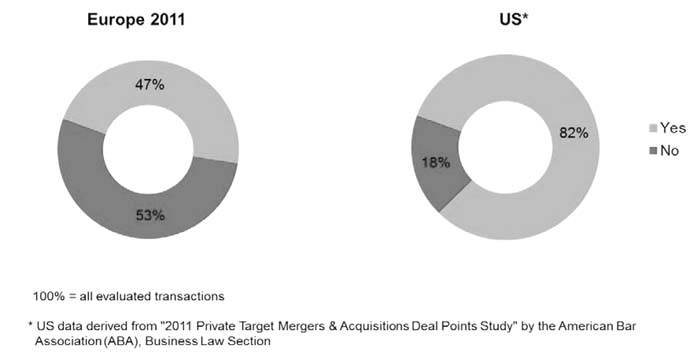

Figuur 3 laat het gebruik van de diverse criteria in de periode 2007-2011 zien. De optelling van de vier percentages in staafdiagram in de tabel levert meer dan 100% op. Dat heeft te maken met combinaties van criteria in sommige transacties.

Partijen zijn het regelmatig met elkaar oneens over de hoogte van de koopprijs die koper voor de onderneming zou moeten betalen. Een earn-out kan een belangrijk instrument zijn om deze price gap te overbruggen. De gedachte is dat indien verkoper in staat is om gedurende een bepaalde periode na de overdracht door middel van toename of voortzetting van het omzet- of winstniveau aan te tonen dat de onderneming meer waard is dan koper bij de overdracht bereid was te betalen, verkoper gerechtigd is tot een hogere koopprijs.5xZie voor een overzicht van de beweegredenen voor het overeenkomen van een earn-out Van Hekesen 2010, p. 125. Om dat te kunnen doen en om zijn earn-out daarmee te kunnen realiseren is het voor verkoper raadzaam dat hij gedurende de earn-out-periode betrokken blijft bij de onderneming. Deze regeling is dan ook het meest effectief indien:

verkoper een leidinggevende rol blijft vervullen binnen de onderneming gedurende de earn-out-periode; en

koper en verkoper een aantal afspraken maken omtrent onder meer de wijze van besluitvorming en de wijze van boekhouding gedurende de earn-out-periode om verkoper in staat te stellen zijn earn-out te realiseren.

Het deel van de koopprijs dat afhankelijk is gemaakt van de toekomstige prestaties van de onderneming wordt op basis van een overeengekomen formule of berekening vastgesteld en bij wijze van nabetaling aan verkoper in termijnen of na afloop van de overeengekomen earn-out-periode betaald.

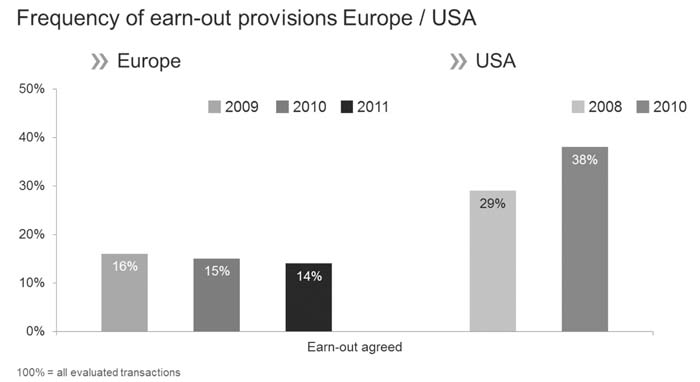

Uit de tabel blijkt overigens dat slechts in 14% van de onderzochte transacties er sprake was van een earn-out-regeling. In de TMT-sector (telecom, media en technology) was het percentage aanzienlijk hoger. De verklaring hiervoor kan te maken hebben met het feit dat ondernemingen in deze sector moeilijker te waarderen zijn dan in andere sectoren, en waarderingen sterk afhankelijk zijn van onzekere, toekomstige factoren. Hierdoor kan de price gap behoorlijk zijn.

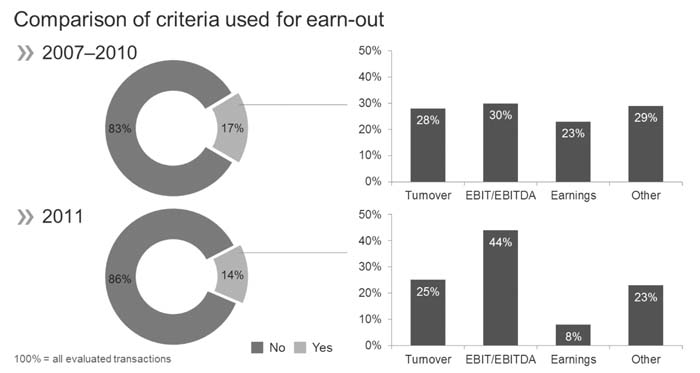

5.2 De earn-out-periode

Uit figuur 4 kan worden opgemaakt dat in 2010 in 65% van de gevallen de earn-out-periode (dit is de periode gedurende welke verkoper in staat wordt gesteld om zijn nabetaling te realiseren) niet langer was dan 24 maanden. Dat is een verkorting van de periode ten opzichte van 2009, waar in bijna 50% van de gevallen een earn-out-periode van meer dan 24 maanden was overeengekomen. De earn-out-periode begint doorgaans onmiddellijk na de overdrachtsdatum.

Deze lijn heeft zich in 2011 doorgezet, waarbij het aantal regelingen dat een periode tussen 12 en 24 maanden hanteert aanzienlijk is toegenomen, van 15% in 2009 tot 30% in 2011.

De conclusie die uit deze gegevens kan worden getrokken is dat de bereidheid bij verkopers om langer op hun geld te wachten afneemt. Dat kan te maken hebben met het huidige economische klimaat.

Figuur 4

Figuur 45.3 Earn-out in de VS

Uit figuur 5 blijkt dat het gebruik van earn-out-regelingen in de VS gangbaarder is dan in Europa, en daar toeneemt. Diverse Amerikaanse advocaten die ik hierover heb gesproken menen dat dit te maken heeft met de ondernemingsgeest van de Amerikanen en hun neiging om naar prestatie te belonen en beloond te worden. De groei in het gebruik van earn-out-regelingen lijkt een direct gevolg van de economische crisis. Kopers zijn wat conservatiever geworden in het waarderen van doelvennootschappen, terwijl verkopers nog wel eens van waarderingsmethodieken en waarderingen uitgaan die vóór de crisis gangbaar waren. Hierdoor is de kans op price gaps toegenomen. In plaats van af te zien van de transactie, blijkt verkoper vaker bereid om risico te lopen en aldus de price gap door middel van een earn-out te overbruggen.

Figuur 5

Figuur 5 -

6. Aansprakelijkheid voor garanties

6.1 Beperking in geld

Garanties vormen een belangrijk onderdeel van een overnamecontract. Het zijn verklaringen van de koper ten aanzien van de onderneming en alle karakteristieken waarop koper mag vertrouwen bij zijn beslissing om de onderneming te kopen en daarvoor de overeengekomen koopprijs te betalen.

Het beginsel is dat verkoper aansprakelijk is jegens koper voor de schade die koper lijdt als gevolg van een gebleken inbreuk op een garantie. Uit het oogpunt van risicoverdeling wordt dat beginsel in de praktijk behoorlijk ingeperkt. Dat gebeurt op tal van manieren. Eén daarvan is de afspraak dat verkoper niet gehouden is om schade geleden door koper als gevolg van een inbreuk op een garantie te vergoeden totdat de geleden schade als gevolg van één of meerdere inbreuken tezamen een door partijen overeengekomen bedrag te boven gaat (basket). De claims voor inbreuken worden op deze wijze verzameld en in de spreekwoordelijke mand gelegd totdat het overeengekomen bedrag is bereikt.

Een andere manier is de afspraak in de koopovereenkomst dat ongeacht de schade die koper als gevolg van één of meerdere garantie-inbreuken mocht lijden, het totale bedrag dat verkoper uit hoofde van de garanties moet vergoeden niet een bepaald bedrag te boven zal gaan. Dat bedrag wordt aan de te betalen koopprijs gerelateerd (het wordt zelfs vaak als percentage van de koopprijs uitgedrukt) en wordt de liability cap genoemd.

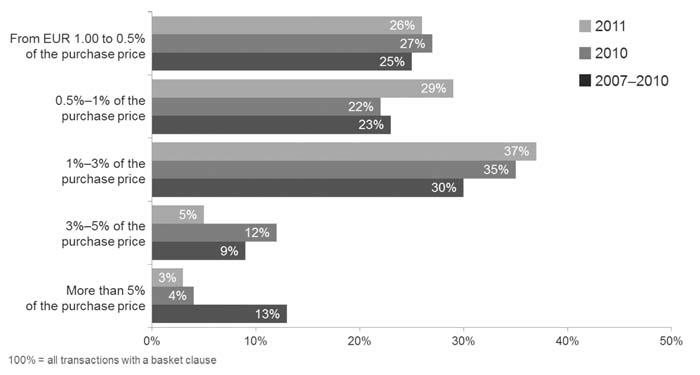

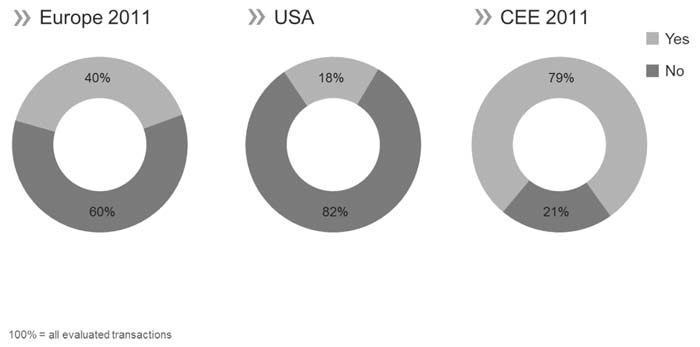

6.2 Baskets

Het bedrag van de basket lijkt arbitrair tot stand te komen. Men grijpt vaak naar de vorige transactie en probeert het bedrag enigszins te relateren aan de koopprijs. Uit figuur 6 blijkt dat in 55% van de transacties in 2011 het bedrag van de basket gelijk was aan of lager was dan 1% van de koopprijs.

Figuur 6

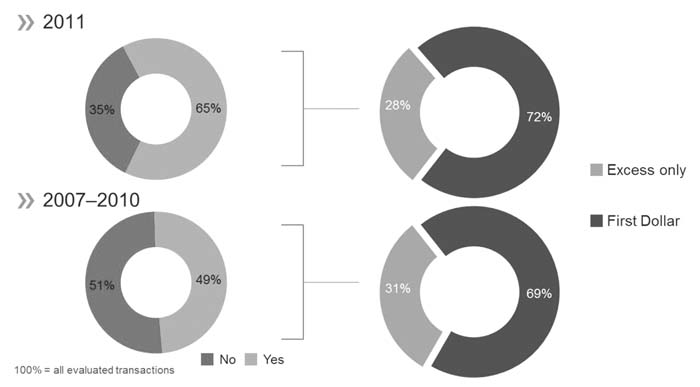

Figuur 6Men kan ten aanzien van de basket afspreken dat bij overschrijding van het bedrag slechts het verschil tussen het schadebedrag en het bedrag van de basket (excess only) of het gehele schadebedrag (first dollar) wordt vergoed. In het geval van excess only komt het deel van het schadebedrag dat gelijk staat aan het bedrag van de basket voor rekening van koper (deductible).

Figuur 7

Figuur 7Figuur 7 geeft aan dat excess only-bepalingen in Nederland en het Verenigd Koninkrijk nauwelijks voorkomen, terwijl zij in Frankrijk de meerderheid vormen. De reden hiervoor is dat het in Nederland en in het Verenigd Koninkrijk gebruikelijk is om naast een basket ook een afspraak te maken omtrent de hoogte van individuele claims, waarbij individuele claims met een schadebedrag dat lager is dan het daarvoor overeengekomen bedrag in hun geheel niet voor vergoeding in aanmerking komen (de-minimis). Aangezien reeds een deel van de schade niet voor vergoeding in aanmerking komt, is het niet gebruikelijk om een tweede drempelbedrag op te werpen. In andere landen wordt minder gebruik gemaakt van de de-minimis, zodat de basket de enige drempel vormt.

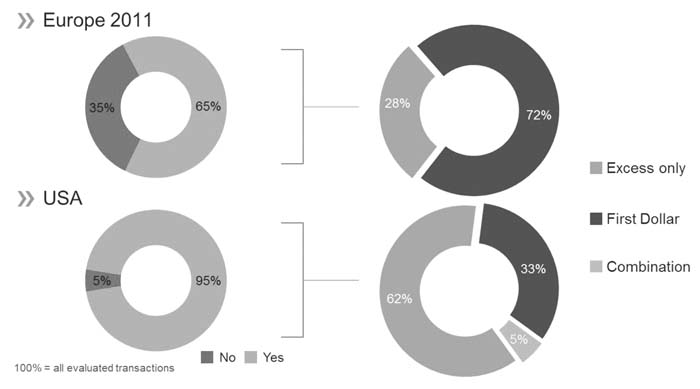

6.3 Baskets in de VS

Uit figuur 8 blijkt dat:

baskets de norm zijn in de VS. In maar liefst 95% van de gevallen is een basket opgenomen; en

de meeste regelingen in de VS (62%) zijn excess only, zodat alleen het deel van de schade dat het bedrag van de basket overschrijdt voor vergoeding in aanmerking komt. Dit lijkt het gevolg te zijn van het feit dat de-minimisregelingen minder gebruikelijk zijn in de VS dan in Europa.

Figuur 8

Figuur 86.4 Liability caps

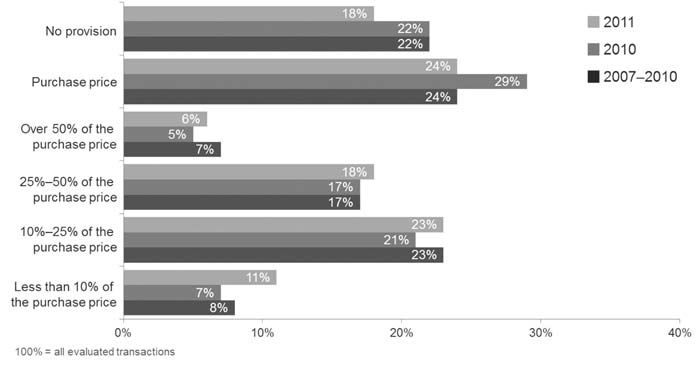

Figuur 9 geeft inzicht in de ontwikkeling van de liability cap in de periode 2007-2011.

Figuur 9

Figuur 9Wat als eerste opvalt, is dat er nog steeds transacties worden gedaan waarbij er geen liability cap wordt overeengekomen (18% in 2011). Dat is in de Nederlandse overnamepraktijk haast ondenkbaar, maar schijnt nog wel in Zuid- en Oost-Europa voor te komen.

Wat verder opvalt is dat verkopers er steeds beter in slagen om hun aansprakelijkheid te beperken door de cap te verlagen. In 2011 was de liability cap in 52% van de gevallen lager dan de helft van de koopprijs, terwijl dat in 2010 nog maar voor 45% van de gevallen gold.

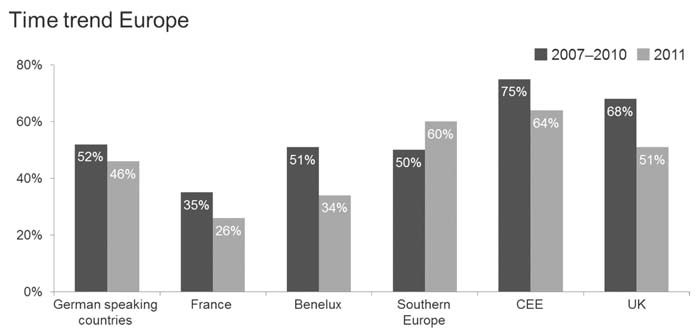

Figuur 10 geeft de verdeling per landengroepen weer in de periode 2007-2011, waarbij is gekeken naar het aantal liability caps dat hoger is dan 50% van de koopprijs. Daarbij valt op dat:

de gehanteerde liability caps in Frankrijk, de Benelux en de Duitstalige landen aanzienlijk lager zijn dan die in het Verenigd Koninkrijk, Oost-Europa en Zuid-Europa; en

er in de meeste jurisdicties sprake is van een dalende trend.

Figuur 10

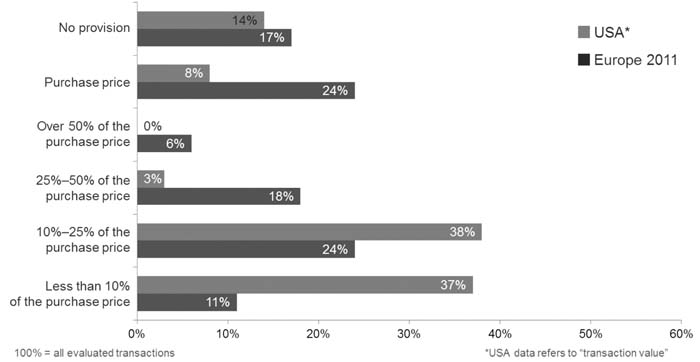

Figuur 106.5 Liability caps in de VS

In de VS zijn de caps aanzienlijk lager dan in Europa (zie figuur 11). In maar liefst 75% van de gevallen is de cap gelijk aan of lager dan 25% van de koopprijs. Hiervoor is een aantal redenen aan te wijzen. De caps zouden lager zijn omdat de VS worden beschouwd als een litigieuze samenleving waar men sneller en vaker zijn toevlucht zoekt in procedures.

De overige financiële drempels voor aansprakelijkheid onder de garanties die doorgaans worden overeengekomen (denk aan de hoogte van de baskets en het vaker gehanteerde excess only-principe) zijn aanzienlijk lager in de VS. Dat betekent dat verkopers sneller een vergoedingsplicht aanvaarden dan in Europa, maar dat daar een lagere liability cap tegenover staat.

Figuur 11

Figuur 11 -

7. MAC-bepalingen

7.1 Doel

In menige transactie zal de overdracht niet direct na ondertekening van de koopovereenkomst kunnen plaatsvinden omdat er bijvoorbeeld nog een aantal opschortende voorwaarden in die periode in vervulling moet gaan. Het kan gaan om uiteenlopende zaken die partijen niet kunnen of willen verwezenlijken vóór ondertekening van de koopovereenkomst. Te denken valt aan het verkrijgen van goedkeuring voor de transactie van de mededingingsautoriteiten of van een toezichthoudend orgaan van koper of verkoper of een reorganisatie van de over te nemen onderneming of groep.

Omdat de periode tussen ondertekening van de koopovereenkomst en de overdracht door dergelijke opschortende voorwaarden al gauw enkele maanden kan duren, loopt de koper het risico dat de (financiële) positie van de doelvennootschap in deze periode door allerlei omstandigheden verslechtert. Hierbij wordt met name gedacht aan materiële veranderingen die niet tot het normale bedrijfsrisico kunnen worden gerekend.

De material adverse change- ofwel MAC-bepaling (ook wel material adverse effect genoemd) is een bepaling in de koopovereenkomst die beoogt de koper te behoeden voor materiële veranderingen die betrekking hebben op de (financiële) positie van de doelvennootschap en die zich zouden kunnen voordoen in de periode tussen ondertekening van de koopovereenkomst en de overdracht.6xEr worden ook MAC-bepalingen in het kader van financieringen gebruikt, maar deze hebben een ietwat andere strekking en dynamiek. De MAC-bepaling is afkomstig uit de Verenigde Staten, waar ze al decennia in overnamecontracten wordt gebruikt.

7.2 Gebruik

De MAC-bepaling wordt doorgaans geformuleerd als een opschortende voorwaarde waarbij het de koper vrijstaat om kosteloos af te zien van de transactie als een MAC zich in de periode tussen ondertekening van de koopovereenkomst en de overdracht voordoet. Dit wordt ook wel als de stand alone MAC aangeduid. In de praktijk leidt een MAC doorgaans tot heronderhandeling van de koopprijs, tenzij de verandering dusdanig materieel is dat zelfs verlaging van de koopprijs niet langer opportuun is.

Een MAC-bepaling kan ook als een garantie worden geformuleerd (ook wel de back door MAC genoemd). In dat geval zal inbreuk doorgaans ‘slechts’ tot een schadevergoedingsactie kunnen leiden.

MAC-bepalingen zijn dus een middel om het risico voor materiële veranderingen in de (financiële) positie van de doelvennootschap in de periode tussen ondertekening van de koopovereenkomst en de overdracht tussen koper en verkoper te verdelen. Zij zijn over het algemeen complex van aard en komen tot stand na langdurige onderhandelingen7xZie voor een behandeling van de MAC in de Nederlandse context en de effectiviteit van de MAC-bepalingen in koopovereenkomsten die beheerst worden door Nederlands recht: M.R. van Schooten, Material adverse change / material adverse events, Contracteren 2008, p. 8-12 en P.S. Bakker & A.J. Kaarls, De verhouding tussen art. 6:258 BW en de MAC-clausule, mede in het licht van de huidige krediet- en economische crisis, Maandblad voor Vermogensrecht 2009/9, p. 210-211..

7.3 Europa versus de VS

Algemeen wordt aangenomen dat de MAC-bepaling behoorlijk aan populariteit heeft gewonnen als gevolg van de aanslagen in New York van 11 september 2001. Het effect dat deze aanslagen en latere crises op de wereldeconomie hebben gehad, hebben tot een explosieve toename van het gebruik van MAC-bepalingen in overnames in de VS geleid.8xA.C. Elken, Rethinking the material adverse change clause in merger and acusition agreements: Should the United States consider the British model?, Southern California Law Review 2009, 82 (291), p. 306-308 en M.A. van Valen & S. Boufadiss, De MAC-bepaling en de huidige downturn, Tijdschrift voor de Ondernemingsrechtpraktijk 2009/3, p. 96.

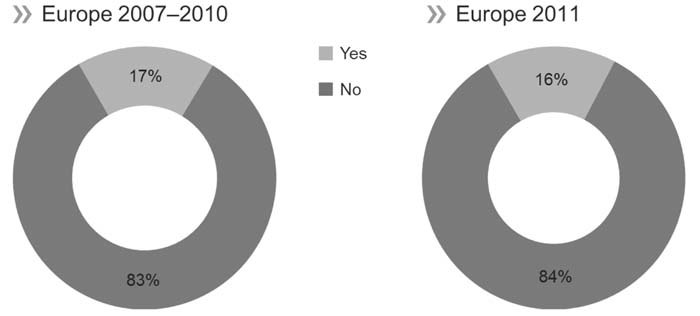

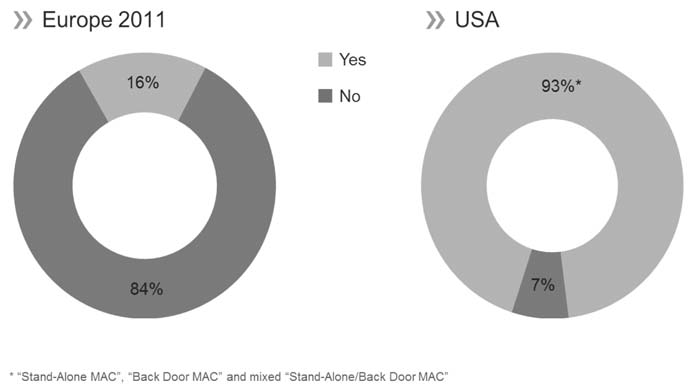

In Europa is het gebruik van MAC-bepalingen in de periode 2007-2011 vrij constant gebleven. Dat heeft met diverse factoren te maken, zoals bestaande wettelijke bescherming tegen bepaalde soorten onvoorziene omstandigheden (in Nederland art. 6:258 BW), een andere kijk op risicoverdeling en andere culturele verschillen. Ook de complexiteit van de bepalingen en de poging om toekomstige gebeurtenissen te definiëren en in een contract te vatten, kunnen onder omstandigheden als bezwaarlijk worden ervaren (zie figuur 12).

Figuur 12

Figuur 12De praktijk in de VS geeft een heel ander beeld. In maar liefst 93% van de transacties bevatte de koopovereenkomst een MAC-bepaling (zie figuur 13).

Figuur 13

Figuur 13 -

8. Arbitrageclausules

In het onderzoek is ook aandacht besteed aan het gebruik van arbitrageclausules waarbij partijen overeenkomen al hun geschillen omtrent de koopovereenkomst en bijbehorende documentatie ter beslechting voor te leggen aan arbiters in plaats van aan de rechter.

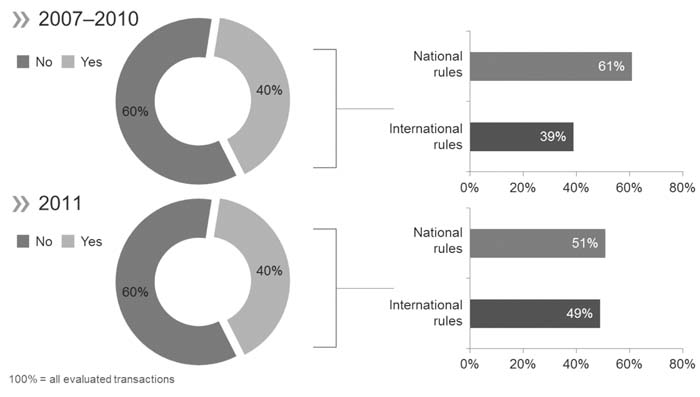

Uit figuur 14 blijkt dat in zo’n 40% van de gevallen in de periode 2007-2011 men een voorkeur voor arbitrage had, waarbij de keuze meestal op een nationaal instituut viel.

Figuur 14

Figuur 14Uit de onderverdeling in landengroepen blijkt dat met name Zuid- en Oost-Europa een sterke voorkeur voor arbitrage heeft.9xIn de Benelux is in 32% van de transacties in 2011 geopteerd voor arbitrage. Dat duidt erop dat men in deze landen kennelijk minder vertrouwen heeft in het lokale rechtssysteem of de rechtsgang aldaar te lang vindt (zie figuur 15).

Figuur 15

Figuur 15 -

9. Slot

2011 heeft niet het verwachte herstel van de transactiemarkt gebracht. De totale waarde van de in 2011 gesloten transacties was maar 5% hoger dan de totale waarde van alle transacties in 2010. De oorzaak is een scherpe daling in het aantal transacties in het laatste kwartaal (maar liefst 30% ten opzichte van het laatste kwartaal van 2010).

Voor wat betreft de allocatie van risico tussen verkopers en kopers viel er in 2011 een tendens in het voordeel van verkopers waar te nemen. Als men de periode 2007-2011 in ogenschouw neemt, ziet men een geleidelijke terugkeer naar de normen van vóór 2008, met relatief lage liability caps en genereuze de-minimis en baskets. Ook het toegenomen gebruik van de locked box (ook al lijkt de oorzaak daarvan niet te zijn gelegen in een verbeterd overnameklimaat, maar in betere bekendheid van kopers met de systematiek) duidt op een verlaging van het risico van verkopers.

Een en ander wordt ook versterkt door de toenemende neiging van kopers om meer aandacht aan hun due diligence onderzoek te besteden − waartoe zij beter in de gelegenheid worden gesteld door het ontbreken van veilingverkopen (controlled auctions) – en wellicht minder nadruk te leggen op onderhandelingen over het verlagen van caps, baskets en soortgelijke aansprakelijkheid beperkende maatregelen.

Ik heb tot slot nog een aantal van de bevindingen ten aanzien van de in dit artikel besproken zaken op een rij gezet:

Locked box. Het mechanisme is stevig verankerd in de overnamepraktijk, met een toename van meer dan 30% ten opzichte van 2010.

Earn-out. In tegenstelling tot de praktijk in de VS bestaat er relatief weinig belangstelling voor de earn-out, behalve in de TMT-sector.

De-minimis en baskets. Het gebruik van deze beperkingen is wijd verbreid in Europa, waarbij, in tegenstelling tot de VS, first dollar de standaard blijkt te zijn.

Liability caps. Liability caps waren lager dan in voorgaande jaren, met in de meeste gevallen een cap van minder dan 50% van de koopprijs.

MAC-bepalingen. Het gebruik in Europa blijft beperkt (slechts 16% van alle transacties). Dat staat in schril contrast met de VS, waar in maar liefst 93% van de overnamecontracten een MAC-bepaling is opgenomen.

Arbitrageclausules. Een erkend en vaak gebruikt middel voor geschillenbeslechting in alle Europese landen (behalve in Frankrijk en het Verenigd koninkrijk). Men heeft met name in Zuid- en Oost-Europa een sterke voorkeur voor arbitrage.

-

1 Private Target Mergers & Acquistions Deal Points, American Bar Association Survey 2010.

-

2 Zie voor een uitgebreide en schematische bespreking van waarderingsmethodieken en de berekening van de equity value vanuit de enterprise value via de equity bridge: A. Grimme, Locked Box, afscheid van koopprijsaanpassingen in M&A-contracten?, Tijdschrift voor de Ondernemingspraktijk 2006, december, p. 20-22 en A. Goedkoop & A. Veken, Bedrijf te koop, Amsterdam: Business Contact 2010, p. 52-77.

-

3 Zie voor een uitgebreide bespreking van de locked box Grimme 2006, p. 22-24 en S. Mol, Top 10 juridische issues bij private equity transacties, Tijdschrift voor Ondernemingsrecht 2010, juni, p. 148-149.

-

4 Zie voor nadere bespreking van de earn-out J. Gooijer & S.R. Pancham, Earn-outregelingen en balansgaranties in de vennootschapsbelasting, O&F 2003/56, D.S. Kolkman & M.A. Werther, Earn-out-contracten en balansgaranties: een gegarandeerd resultaat?, O&F 2003/ 57, M.W.E. Evers & G.J.P. Freijser, Aspecten van earn-outs, Tijdschrift voor de ondernemingsrechtpraktijk 2009/8 en A.M. van Hekesen, Earn-outs: smeerolie voor overname deals?, Contracteren 2010/4.

-

5 Zie voor een overzicht van de beweegredenen voor het overeenkomen van een earn-out Van Hekesen 2010, p. 125.

-

6 Er worden ook MAC-bepalingen in het kader van financieringen gebruikt, maar deze hebben een ietwat andere strekking en dynamiek.

-

7 Zie voor een behandeling van de MAC in de Nederlandse context en de effectiviteit van de MAC-bepalingen in koopovereenkomsten die beheerst worden door Nederlands recht: M.R. van Schooten, Material adverse change / material adverse events, Contracteren 2008, p. 8-12 en P.S. Bakker & A.J. Kaarls, De verhouding tussen art. 6:258 BW en de MAC-clausule, mede in het licht van de huidige krediet- en economische crisis, Maandblad voor Vermogensrecht 2009/9, p. 210-211.

-

8 A.C. Elken, Rethinking the material adverse change clause in merger and acusition agreements: Should the United States consider the British model?, Southern California Law Review 2009, 82 (291), p. 306-308 en M.A. van Valen & S. Boufadiss, De MAC-bepaling en de huidige downturn, Tijdschrift voor de Ondernemingsrechtpraktijk 2009/3, p. 96.

-

9 In de Benelux is in 32% van de transacties in 2011 geopteerd voor arbitrage.

European M&A Study 2012: trends in overnamecontracten

| Casus | European M&A Study 2012: trends in overnamecontracten |

| Auteurs | Mr. R. Tarlavski |

| Bron | Contracteren, Aflevering 4, 2012 |

|

|

|